LES QUESTIONS FRÉQUENTES SUR LES ACTIFS NON COTÉS

La plupart des fonds non cotés se caractérisent par des appels de fonds. L’investisseur s’engage pour un montant (100 000€ minimum) et il sera appelé progressivement en fonction des investissements réalisés. De même les remboursements seront effectués au fur et à mesure des cessions opérées.

Cette gestion a pour objectif d’optimiser le TRI de l’investisseur et permet de mesurer la création de valeur sur l’argent « au travail » et non de l’engagement.

Certains FCPR en assurance vie sont accessibles à partir de 1000€.

Les autres FCPR en direct sont en général accessibles à partir de 30 000€.

La majorité des véhicules évoqués de type FPCI ou SLP sont accessibles à partir d’un engagement de 100 000€.

La durée de vie des fonds dépend de sa stratégie, de la typologie des actifs et du travail à réaliser sur ces derniers.

En private equity elle est en général de 8 à 10 ans avec une possibilité de proroger de 2 périodes de 1 an.

Elle se décompose entre la période d’investissement de 3 à 5 ans durant laquelle le montant engagé va être appelé progressivement et celle au cours de laquelle les participations vont être portées puis cédées.

Elle ne correspond pas à la durée d’immobilisation des sommes qui dépend des actifs sous-jacents, de la période d’investissement et des remboursements.

Le TRI (Taux de Rendement Interne) mesure la performance de l’argent réellement au travail. Les appels étants étalés dans le temps cette mesure de la performance tient compte de la période réelle durant laquelle l’argent a été immobilisé.

Pour mieux appréhender cette notion il est important de la mettre en regard du multiple réalisé qui permet de mesurer la création de valeur. Un multiple de 1,85x signifie que pour 100 000€ engagés 185 000€ ont été distribués.

Le TRI sera d’autant plus élevé que cette performance a été réalisée sur un espace de temps court.

Ces montants indiqués bruts permettent d’appréhender la création de valeur du gérant. L’investisseur d’intéressera à la performance nette, c’est-à-dire après paiement des frais de gestion et de carried interest.

Frais d’entrée du fonds :

Rémunération payée par les investisseurs et acquise au distributeur du fonds. Elle est payée en une fois lors du 1er appel de fonds.

Prime d’égalisation / de souscription :

Cette prime est acquittée par l’investisseurs lors du closing. Elle vise à compenser le coût du portage des investissements réalisés lors des closing précédents. Elle peut être fixe 7% ou variable Euribor + 4% du montant déjà appelé au prorata de la durée de détention.

Frais de transactions :

Rémunération qui peut être payée par le fonds et acquise à la société de gestion lorsqu’une transaction est réalisée elle peut varier entre 1 et 2% du montant de la transaction. On y retrouve également tous les frais engagés (avocat, due diligence …) lorsqu’un dossier est en étude avancé qu’il soit réalisé ou non.

Frais de gestion :

De 2% en général ils varient en fonction du type de stratégie de 1% à 2,5% du capital engagé durant la période d’investissement. Au-delà de cette période cette base de frais est en général diminuée des cessions effectuées. Si la souscription intervient directement dans le fonds, les frais peuvent être majorés pour intégrer la rémunération d'un distributeur. Si la souscription se fait par l'intermédiaire d'un "feeder" il conviendra d'ajouter aux frais du fonds ceux du véhicule interposé.

Carried interest :

Il représente 10 à 20% de la performance générée au-dessus d’un rendement prioritaire servi à l'investisseur de 7 à 8% en général. Si ce rendement n’est pas atteint ces frais ne se déclenchent pas.

Frais du dépositaire :

Environ 0,10% ils correspondent à l’activité de la banque qui joue le rôle de teneur de compte dans ces livres des différents flux (souscription, appels de fonds, remboursement).

Frais du CAC :

Environ 0,05% ces frais souvent forfaitaires sont d’autant plus facilement amortis que le taille du fonds est importante.

Les plus-values sont constituées par les remboursements qui excèdent le capital investi.

Droit commun :

Personnes physiques : Imposition des plus-values au barème progressif ou à la flat tax

Personnes morales : Imposition au taux normal de l’IS des plus-values réalisées.

Régime préférentiel :

En contrepartie d’une détention de 5 ans et d’une absence de remboursement durant cette période certains fonds qui respectent des critères spécifiques (composition de l’actif et géographique) offrent pour les :

Personnes Physiques : une exonération d’impôt sur les plus-values (hors prélèvements sociaux) pour les personnes physiques

Personnes morales : une absence d’imposition ou un taux réduit d’IS (15%)

En assurance vie / contrat de capitalisation :

Les plus-values ne sont taxées que lors du rachat pour une personne physique.

- Au nominatif pur (dépositaire de la société de gestion) sans coût pour l’investisseur

- Sur un comptes titres en contrepartie de droits de garde de la banque dépositaire

- Dans un contrat d’assurance vie de droit luxembourgeois au travers d’un FAS (Fonds d’Assurance Spécialisé) de type C ou D (fonction du montant investi et de la fortune en valeurs mobilières)

- Dans un contrat d’assurance vie de droit français pour les véhicules éligibles

La volatilité se mesure par la variation du prix des actifs sur une période donnée. Elle sert à définir le risque associé à la détention de cet actif.

Les actifs non cotés ont une valorisation trimestrielle d’une part et d'autres part basée sur une évaluation des participations.

Cette volatilité moindre est donc en partie apparente. Si vous confrontez tous les jours le prix de vos participations non cotées à l’offre et la demande son prix fluctuera comme celui d’une action cotée au gré des anticipations positives ou négatives des intervenants.

"La création de valeur, mesurée par la progression de la valeur des titres, dans les 362 entreprises cédées entre 2012 et 2021 qui composent l’échantillon analysé, se décompose en 3 effets :

- Pour 2/3 par le développement des résultats des entreprises accompagnées, qui s’explique par la croissance organique des chiffres d’affaires (à hauteur de 54 %), par l’apport de la croissance externe (à hauteur de 34 %) et, dans une moindre mesure, par l’amélioration des taux de marges (à hauteur de 12 %).

- Pour 1/3 par l’effet multiple, qui se rationnalise notamment par la forte croissance de ces entreprises (celles cédées en 2021 ont vu leur chiffre d’affaires augmenter en moyenne de 65 % en l’espace de 5 ans) et par le renforcement de leur positionnement stratégique.

- L’effet négatif du désendettement, s’explique par les financements complémentaires contractés pour réaliser des acquisitions. Le ratio d’endettement net de l’échantillon diminue de 32% sur la période de détention. Cette évolution s’explique par

la croissance des entreprises et de leur rentabilité."

Source : 8ème étude "Création de valeur" France Invest - EY

Le contexte particulièrement porteur pour les actifs non cotés a évolué pour se normaliser avec la hausse des taux. Les facteurs qui ont contribué au succès de certaines stratégies ne seront plus nécessairement les mêmes (baisse des taux, levier financier élevé, expansion des multiples ...). Il est donc important de considérer les objectifs de performances avec ces nouveaux paramètres.

Capital :

Ce type d’investissement présente un risque sur le capital investi qui peut fluctuer à la baisse.

Liquidité :

En dehors de quelques fonds ouverts avec une possibilité de sortie trimestrielle ou lorsqu’elle est assurée par une compagnie d’assurance, aucune liquidité ne peut être offerte sur les parts du fonds.

Seule la cession des actifs sous-jacents et la décision de la société de gestion permettant de rembourser les investisseurs.

Dans un contexte défavorable, les cessions envisagées peuvent être décalées retardant ainsi la perception des remboursements.

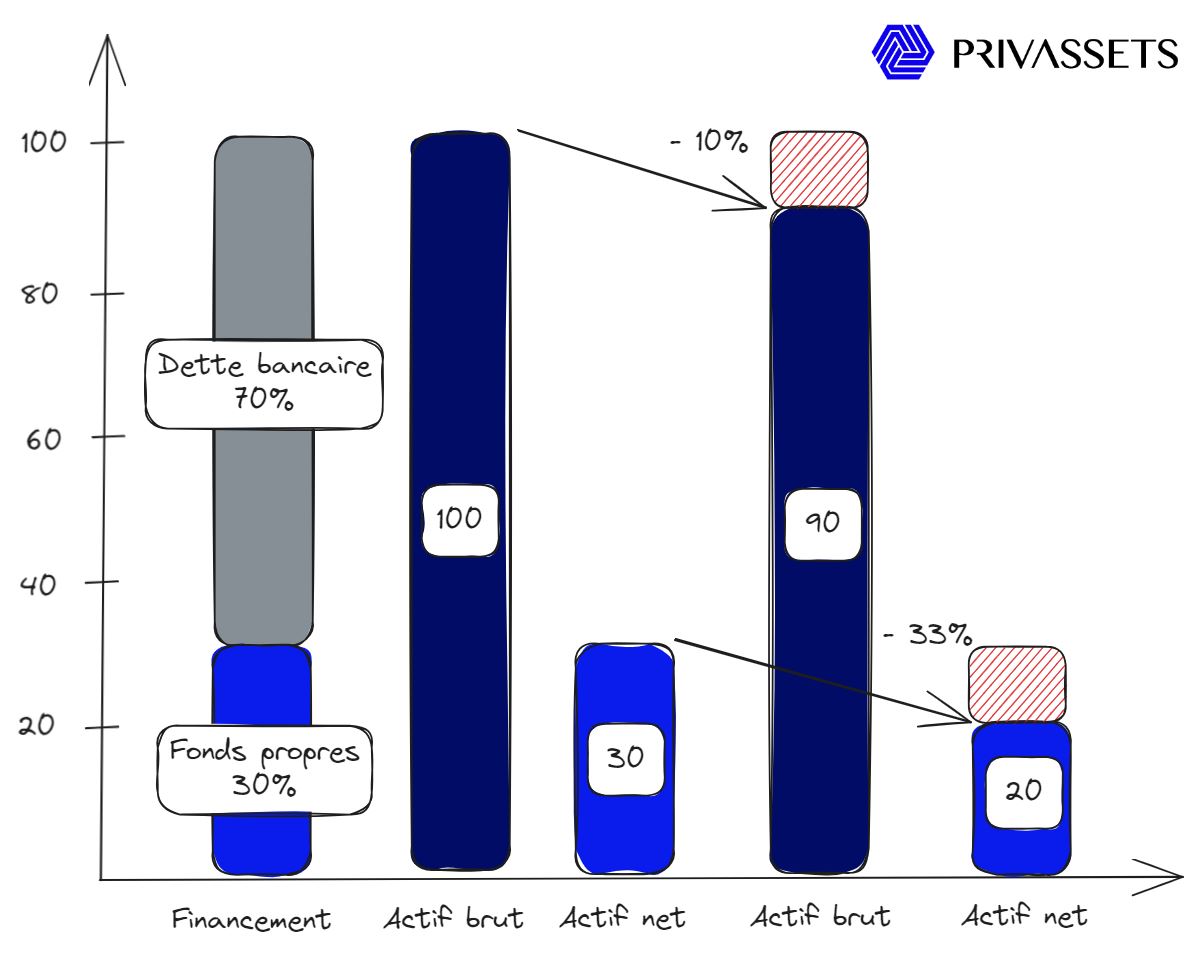

Levier bancaire :

Les fonds ayant recours directement ou indirectement à l’endettement, une valorisation à la baisse des sous-jacents sera amplifiée par cette stratégie.

Exemple :

Un actif immobilier acheté 100 avec 30 de fonds propres et 70 de dette voit sa valorisation baisser de 10%. L’actif net (montant investi) lui va baisser dans le même temps de 33%.

Actif brut réévalué : 90

– dette : 70

= Actif net de 20 pour 30 investis

L'effet de levier qui permet d'amplifier les gains lorsque l'actif progresse, peut amplifier les pertes dans le même ordre de grandeur en cas de baisse.

Dans l’univers de taux bas que nous avons connu ces dernières années, le levier financier avec un coût limité a fortement contribué à la création de valeur de certaines stratégies.

Rendement :

En dépit des performances passées, ce type de placement n’offre aucune garantie de rendement. L’environnement économique, de taux, les valorisations à l’achat et à la sortie peuvent influencer les hypothèses de rendement retenues.

Valorisation :

C’est le prix auquel on paye l’actif. Un actif de qualité acheté trop cher pourrait ne pas permettre pas de dégager la performance attendue s’il est revendu sur un multiple de valorisation inférieur à celui de l’acquisition.

La performance opérationnelle de l’actif sur la période (augmentation du CA et de l’Ebitda en private equity, augmentation de la valeur locative, du taux d’occupation en immobilier) peut permettre de compenser tout ou partie de la baisse de valorisation.

Les FIP (Fonds d'Investissement de Proximité) et les FCPI (Fonds Commun de Placement dans l'Innovation).

Ces deux véhicules d'investissement financent des sociétés non cotées ayant été créées en général il y a moins de 10 ans.

En respectant certains critères la souscription à l'un de ces types de fonds peut ouvrir droit à une réduction d'impôt de 25% du montant investi.

Compte tenu du stade développement des sociétés financées, on parle ici de capital risque.

L'historique de ces fonds, la structure des frais, les contraintes sur la sélection des entreprises et le taux de perte en raison de la maturité des participations ne sont pas compensés par l'avantage fiscal obtenu.

Vous souhaitez découvrir les opportunités avec Privassets ?

LE GLOSSAIRE

A

B

C

D

E

F

G

H

I

J

K

L

M

N

O

P

Q

R

S

T

U

V

W

X

Y

Z

A

Accord de confidentialité (NDA ou non-disclosure agrement)

Accord signé au début des négociations entre l’entrepreneur et/ou le vendeur et l’investisseur. Il doit définir les informations contractuellement considérées comme confidentielles et les obligations des parties par rapport à ces informations dans un espace de temps et de lieu donnés.

Appel de fonds (CAPITAL CALL)

Désigne les demandes de la Société de Gestion aux associés de libérer une quote-part de la valeur d’origine des Parts qu’ils ont souscrites, représentant un pourcentage de ladite souscription. La somme de ces pourcentages ne peut excéder cent pour cent (100%) de la valeur nominale des Parts souscrites.

B

BIMBO (Buy In Management Buy Out)

Combinaison d’un MBI et d’un MBO, c’est-à-dire une opération de reprise d´entreprise réalisée en partie par la direction existante accompagnée par des dirigeants extérieurs.

Buyout

Terme générique recouvrant les différents types de reprises d’entreprise.Voir BIMBO, LBO, LBU, LMBO, MBI, MBO.

Bridge financing

Crédit relais. Financement intermédiaire apporté avant l’arrivée des investisseurs en capital ou avant une introduction en Bourse. Cette technique a pour objectif d’augmenter le rendement (TRI) en retardant les appels de capitaux.

BSA (Bons de Souscription d’Actions)

Ce bon, attaché à une obligation (OBSA) ou à une action (ABSA) permet de souscrire, à des conditions fixées d´avance par l’Assemblée Générale Extraordinaire des actionnaires sur proposition du Conseil d’Administration, des actions nouvelles. Les investisseurs, les cadres dirigeants ou les salariés peuvent en bénéficier.

Bulletin de souscription

Acte formalisant la souscription d’actions ou d’autres valeurs mobilières, signé par le souscripteur et accompagné du versement du prix de souscription. Sa signature par l’investisseur réalise la souscription à l’augmentation de capital.

Build-up

Développement d’une entreprise par croissance externe qui consiste à acquérir des sociétés dans le même secteur.

Business Plan

Plan de développement stratégique de la société sur 3 à 5 ans avec commentaires détaillés dans les domaines commerciaux, concurrence, produits, techniques, moyens de production, investissements, recrutements, informatique, financiers…

Brownfield

L’investissement « brownfield » concerne en infrastructures des actifs déjà construits et en exploitation, mais qui sont généralement vendus par des propriétaires cherchant à réutiliser les produits de la vente dans d’autres projets. Il est donc plus sécurisé que les investissements dit Greenfield.

C

Capital Amorçage (Seed capital)

Cf Capital Risque

Capital Création (Early stage)

Cf Capital Risque

Capital Développement

Investissement en fonds propres ou quasi-fonds propres, en général minoritaire, destiné à financer le développement d’une entreprise ou le rachat de positions d’actionnaires.

L’entreprise partenaire est une société établie sur ses marchés, profitable et présentant des perspectives de croissance importantes.

Cette opération vise à accompagner le dirigeant dans sa stratégie de développement avec un objectif de création de valeur et de liquidité à moyen terme.

Capital Risque (Venture capital)

Investissement réalisé par des investisseurs en capital en fonds propres ou quasi-fonds propres dans des entreprises jeunes ou en création, présentant un fort contenu technologique.

Selon la maturité du projet à financer, le Capital Risque se subdivise comme suit :

- l’Amorçage finance le stade de la recherche avant la création de la société

- la Création finance le démarrage réel de l’activité économique et commerciale de l’entreprise

- la Post-Création intervient lorsque l’entreprise a déjà achevé le développement d’un produit et a besoin de capitaux pour en démarrer la fabrication et la commercialisation.

Capital Retournement (Turn-around)

Financement en fonds propres d’entreprises ayant des difficultés et pour lesquelles des mesures permettant le retour aux bénéfices sont identifiées et mise en œuvre.

Capital Transmission

Investissement en fonds propres destiné à financer l’acquisition de la majorité d’une société. Si cette opération est réalisée à travers une holding et financée par une dette bancaire, on parle de LBO.

Capital Investisseur

Est considéré comme opérateur en capital-investissement tout organisme qui effectue des investissements en fonds propres dans des entreprises non cotées, qui s’est doté d’une équipe de professionnels se consacrant à temps plein à cette activité et qui apporte une contribution constructive aux entreprises dans lesquelles il investit.

Carried Interest

Intéressement destiné aux opérateurs en capital investissement et leurs salariés en fonction des performances des investissements réalisés.

Cet intéressement versé aux gestionnaires des fonds de capital-investissement, représente en général 20% des plus-values enregistrées, et n’est généralement versable qu’après atteinte par les investisseurs financiers d’un taux de rendement interne minimal (hurdle rate) de 8%.

Cash in / Cash out

Désigne les sommes décaissées par et retournées à l’investisseur en capital.

Catch-up

Ce mécanisme est lié à l’intéressement de la société de gestion à la performance du fonds.

Une fois que les apports en capital ont été remboursés aux investisseurs et que le rendement prioritaire (Hurdle) a été versé, la société de gestion et les gérants bénéficieront de distributions de « rattrapage ».

Ils auront droit à une part des bénéfices produits par le fonds jusqu’à concurrence d’une somme égale à l’intéressement à la performance auquel ils auraient autrement eu droit à l’égard des premiers et deuxièmes niveaux d’attribution des distributions. Les distributions supplémentaires sont réparties selon les termes convenus, en général 80% investisseurs, 20% équipe et société de gestion.

Clause à effet de cliquet (Ratchet/full-ratchet)

Clause d’ajustement qui permet à un investisseur de protéger la valeur de son investissement en cas de dévalorisation de son investissement initial.

En général, l’ajustement se fait par l’exercice de BSA ou de titres complexes dérivés des BSA (OBSA, ABSA,…)

Closing

Dernière étape de l´opération de montage de l’investissement à l´issue de laquelle les documents juridiques sont signés, les fonds sont versés par les investisseurs financiers et la transaction est réalisée.

Co-investissement

Prise de participation simultanée dans une même cible par plusieurs structures, en principe dans des conditions de prix, de terme et de droit équivalentes.

Comité Consultatif (Advisory board)

Comité formé de personnes d’expérience et/ou de représentants des principaux investisseurs, qui délivre des avis consultatifs auprès de fonds d’investissement.

Commission de gestion (management fee)

Honoraires versés annuellement par le fonds à la société de gestion. Ils s’élèvent en général à une somme située entre 1,5% et 3% du montant des fonds souscrits pendant la période d’investissement du fonds.

Commitment

Se dit d’un engagement pris par un investisseur institutionnel de souscrire à un fonds de Capital-investissement. Plus généralement, définit un engagement matériel et/ou moral d’une partie (manager ou investisseur) par rapport à un projet.

Covenant bancaire

Clause d’un contrat de prêt qui en cas de non-respect des objectifs peut entraîner le remboursement anticipé du prêt.

Le covenant bancaire dans le cadre d’une opération à effet de levier de type LBO, se traduit par l’introduction de la part du prêteur, de clauses de respect de ratios financiers afin de réduire le risque d’insolvabilité de l’emprunteur.

Le covenant permet donc au prêteur d’exiger le remboursement anticipé des prêts dans la mesure où les prévisions financières de l’entreprise ne sont pas tenues et dans la mesure où la structure financière de l’emprunteur se dégrade (non-respect de ratios).

Courbe en J (J Curve)

Courbe que suit la valeur d’investissement ou la valeur liquidative d’un fonds au début de sa vie.

Cette valeur subit le poids des frais de gestion du portefeuille qui n’est, dans un premier temps, pas compensé par une revalorisation des investissements réalisés. Elle commence par baisser en dessous du nominal pour ensuite, en cas d’investissements satisfaisants, remonter, traçant ainsi le profil d’un J.

D

Data Room

Lieu de consultation des principaux documents d’information sur une société à vendre qui sont disposés dans une salle (chez son avocat ou son conseil). La Data Room est notamment pratiquée lors d’un processus de mise aux enchères afin de permettre à l’acquéreur de formaliser un prix.

Deal flow

Dossiers d’investissements proposés à une société de Capital-investissement.

Permet de mesurer son efficacité commerciale par rapport à ses concurrents.

Dette junior

Second niveau de dette. Elle peut prendre la forme d’un financement mezzanine ou d’un emprunt obligataire à haut rendement dont le remboursement intervient après celui de la dette senior.

Dette mezzanine

Lors d’une opération de LBO, c’est la dette qui s’ajoute à la dette bancaire classique (appelée alors dette senior).

Il s’agit du troisième financement, s’ajoutant aux fonds propres et à l’emprunt classique, qu’on appelle financement Mezzanine (ou dette junior) : le remboursement de cette dette est subordonné au remboursement de la dette senior et bénéficie donc d’une rémunération nettement supérieure à l’emprunt classique.

Le « prêteur mezzanine » peut éventuellement rentrer à terme dans le capital de la société visée par le LBO, à travers la souscription d’OBSA ou d’Obligations Convertibles.

Dette senior

Dans la structure de financement d’un LBO, elle correspond aux apports en dette amortissable réalisés par des banques.

Les intérêts annuels et le remboursement annuel sont prioritaires par rapport à la mezzanine.

Dette unitranche

Le financement en dette unitranche a vocation à se substituer à un financement en deux tranches seniors + mezzanine/junior.

Il permet à la société de s’adresser à une seule contrepartie pour obtenir une offre « sur mesure » et par conséquent gagner en flexibilité et en rapidité d’exécution.

Discounted Cash-Flow (DCF)

Méthode de valorisation d’une entreprise. Elle est basée sur l’actualisation des cash flows futurs. La probabilité de percevoir des flux de trésorerie inférieurs à ceux prévus dans le business plan fait peser un risque d’une valorisation trop importante.

Dépositaire

Désigne la société chargée de réaliser le contrôle des flux entrants et sortants liés et la conservation des titres.

DPI (Distribution to Paid-In)

Distribution d’avoirs aux investisseurs divisée par les capitaux investis – il s’agit du taux de retour effectif.

Draw down

Appel de fonds, ou de « tranche ». Les capitaux sont appelés auprès des investisseurs du fonds au fur et à mesure que les investissements sont réalisés par le fonds.

DrY POWDER (POUDRE SECHE)

Il correspond au montant levé par le fonds mais non encore déployé dans des investissements. Il permet de mesurer la capacité des fonds à déployer et s’apprécie en général au niveau global.

Due diligencE

Audits et études permettant à un investisseur de vérifier les assertions d’un business plan et de déterminer les forces et faiblesses, les risques et opportunités d’un dossier d’investissement.

Elles sont en général menées par des experts extérieurs et par l´équipe du fonds de capital investissement.

E

EBITDA

L’EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) est un indicateur de performance opérationnelle qui mesure la capacité d’une entreprise à générer des résultats à partir de son activité courante, avant prise en compte des charges financières, fiscales et comptables.

Il est fréquemment utilisé pour comparer la rentabilité d’entreprises ou évaluer leur capacité de financement, notamment dans les opérations de private equity.

Effet de levier (leverage)

Technique de financement qui consiste à financer une partie du prix d´acquisition d´une entreprise par l’endettement afin d´accroître la rentabilité des capitaux propres investis.

Engagement Global

La somme totale des Engagements de tous les Investisseurs.

Euribor

EURIBOR (Euro Interbank Offered Rate) est la référence du prix de l’argent emprunté sur le marché interbancaire de la zone euro.

Evergreen

Terme employé en capital investissement pour parler d’un fonds ouvert qui n’a pas de date de fin contrairement à un fonds fermé avec une durée de vie définie. Il est perpétuel et offre donc des conditions de liquidité spécifiques permettant d’y souscrire ou de racheter ses parts régulièrement (chaque trimestre par exemple).

F

Feeder ou fonds nourricier

Fonds dont l’unique objectif sera d’être investi à 100 % dans un autre fonds, qualifié de maître auquel les investisseurs n’auraient pas eu accès directement en raison d’un montant d’investissement trop faible.

La contrepartie du fonds maître est le feeder qui répliquera les appels de fonds à ses souscripteurs.

FPCI (Fonds Professionnel de Capital Investissement)

Véhicule dont l’actif est composé à hauteur de 50% minimum de titres de capital qui ne sont pas admis aux négociations sur un marché d’instruments financiers.

En dehors de quelques cas spécifiques il est réservé aux investisseurs dont la souscription initiale est d’au moins 100 000 €.

Avec la SLP (Société de Libre Partenariat) il s’agit du véhicule le plus répandu pour l’investissement dans des actifs non cotés sous forme de fonds.

Le FPCI peut être qualifié de fiscal lorsqu’il répond à des critères de composition. Outre les critères cités plus haut 50% des titres doivent être émis par des sociétés ayant leur siège dans un Etat membre de l’Union européenne, ou dans un autre Etat partie à l’accord sur l’Espace économique européen. A ces conditions et si le souscripteur personne physique conserve ses titres 5 ans il pourra bénéficier d’une exonération d’impôts sur les plus values et distributions (hors prélèvements sociaux qui restent dus). Ces conditions sont inscrites à l’article 163 quinquies B du CGI.

Les personnes morales bénéficient d’un taux d’IS réduit à 15%.

Attention à ne pas confondre le FPCI et le FCPI (Fonds Commun de Placement dans l’Innovation) qui offre un avantage fiscal à l’entrée (réduction d’impôt).

FCPR (Fonds Commun de Placement à Risques)

Appartenant à la famille générale des OPCVM, le FCPR est une copropriété de valeurs mobilières et n’a pas de personnalité juridique.

Il est géré par une société de gestion, agréée par l’Autorité des Marchés Financiers (AMF) qui agit au nom et pour le compte du FCPR, le représente et l’engage.

Un FCPR a pour vocation à investir au capital de sociétés non cotées (au moins 50%).

Il peut présenter des avantages fiscaux pour les investisseurs, sous réserve de respecter certains quotas.

FCPR agréé (Fonds Commun de Placement à Risque)

Catégorie de FCPR, agréée par l’Autorité des Marchés Financiers (AMF), s’adressant à tout public.

FCPR allégé (Fonds Commun de Placement à Risque)

Catégorie de FCPR bénéficiant d’une procédure allégée, c’est-à-dire non soumis à l’agrément préalable de l’Autorité des Marchés Financiers (AMF), mais qui fait l’objet d’une simple déclaration a posteriori.

Il s’adresse uniquement à une clientèle avertie.

FCPR contractuel (Fonds Commun de Placement à Risques)

Catégorie de FCPR. Il a vocation à investir dans le capital de sociétés non cotées.

A la différence des autres FCPR, il n’y a pas de règles d’investissement et d’engagement, celles-ci sont définies dans son règlement.

Fonds secondaires

Les fonds secondaires de Capital Investissement sont spécialisés dans le rachat de parts dans des fonds de capital investissement à des investisseurs qui souhaitent se désengager avant le terme des fonds et/ou par le rachat de portefeuilles d’investissements directs matures à des fonds d’investissements.

Frais de transaction

Désigne les frais, dépenses, commissions et honoraires de professionnels, les frais d’étude et de négociation (y compris les frais d’avocats, de comptables, de financement, de due diligence) facturés (taxes incluses) par des tiers à raison de l’identification, de l’évaluation, de la négociation, de l’Investissement, de la détention, de la gestion, du suivi et de désinvestissement des Participations.

G

Garantie de passif

Garantie accordée par les vendeurs d’une entreprise à l’acquéreur de l’absence de passifs autres que ceux figurant dans les comptes servant de référence à la transaction.

L’engagement donné par les vendeurs au titre de la garantie de passif est généralement garanti par une retenue sur le prix de cession ou par une caution bancaire.

GP (General Partners)

Société en charge de la gestion du fonds en contrepartie d’une rémunération sous forme de frais de gestion et de performance.

Greenfield

L’investissement « greenfield » implique de structurer les projets dès leur conception, puis de superviser leur construction et leur mise en service.

Il offre donc des rendements plus important qu’un actif dit “brownfield” en contrepartie d’un risque plus élevé lié au développement du projet.

H

Hard cap

Il désigne le montant maximum qui sera levé par la société de gestion sur un véhicule donné. Il reflète les ambitions de la société mais permet surtout de s’assurer que la collecte restera en adéquation avec sa capacité à déployer les capitaux.

On peut retrouver ce montant en multipliant le ticket moyen investi dans chaque transaction par le nombre d’investissements visés.

HEDGE

La stratégie de hedging vise à se couvrir contre des fluctuations de cours. Dans le cadre d’investissements non cotés il s’agirait pour le fonds de recourir à une protection contre les fluctuations de devises liées aux participations dans des pays étrangers.

En pratique ce risque est atténué par les investissements et désinvestissements qui sont lissés dans le temps. Par ailleurs le coût de cette couverture est trop important et grèverait le gain attendu par l’opération elle-même.

Holding de reprise

Société holding constituée pour procéder à l’acquisition d’une entreprise par effet de levier.

Hurdle Rate

Pourcentage de rentabilité minimale prioritaire accordée aux actionnaires du fonds de capital -investissement avant mise en paiement d’une quelconque participation aux performances de l’équipe d’investissement du fonds. Ce taux est en général de 8% mais peut varier en fonction de la stratégie ou de la société de gestion. Il peut également être exprimé en multiple 1,25x. Concrètement si ce taux minimum n’est pas atteint l’équipe de gestion ne perçoit rien au titre de leur intéressement à la performance.

Cf. Carried interest

I

Investissement en direct

Investissement direct au capital de sociétés non cotées. Ceci permet un contrôle direct des opérations, avec un accès privilégié aux informations.

Ce type d’investissement est en principe plus rémunérateur qu’un investissement dans un fonds, mais en contrepartie plus risqué et nécessite la mise en œuvre de ressources humaines importantes.

IRR (Internal Rate of Return)

Désigne en anglais le TRI (Taux de Rendement Interne)

J

K

L

LBO (Leverage Buy Out)

Acquisition d’une entreprise par des investisseurs en capital, associés aux dirigeants de l’entreprise achetée, dans le cadre d’un montage financier comportant une proportion plus ou moins importante d’emprunts et dont le remboursement est prévu par un prélèvement sur les cash-flows futurs.

Lettre d'intention (Term sheet) ou LOI (Letter of Intend)

Document formalisant la proposition d’investissement qu’adresse l’investisseur en capital à la société dans laquelle il se propose d’investir, ou à la banque-conseil mandatée par celle-ci.

LP (Limited Partnership)

Structure d’investissement, fiscalement transparente, principalement utilisée par les gestionnaires anglo-saxons.

Le LP est géré par une société de gestion indépendante, le General Partner (GP).

LP’S (Limited Partners)

Investisseur qui souscrit et apporte des capitaux au véhicule géré par le GP.

Levier Financier

Le ratio dettes financières nettes sur EBITDA (ou EBE), mesure la capacité de l’entreprise à rembourser sa dette sur la base de son excédent brut d’exploitation.

Ce ratio montre le nombre d’années nécessaires pour que l’entreprise soit capable de rembourser ses dettes financières grâce à son EBITDA (ou EBE). Plus le levier est important plus le risque est important.

LOAN TO VALUE (LTV)

La LTV est le ratio utilisé dans les stratégies immobilières pour connaître la proportion d’endettement du véhicule au niveau global ou dans ses participations.

Plus le ratio est élevé plus le recours au crédit est important et la stratégie agressive en vue d’augmenter le rendement en diminuant le recours aux fonds propres.

Si pour réaliser un investissement de 10 millions d’euros, 7 000 000€ sont financés à crédit, la LTV est de 70%.

LOSS RATIO

Le ratio de perte peut être utilisé de 2 façons :

En capital risque il s’agit du taux de perte total sur les sociétés en portefeuille. Il permet d’apprécier si la performance a été réalisée sur nombre limité de sociétés lorsque le taux est élevé ou si elle est plus homogène avec un taux plus faible.

En LBO il s’agit des investissements cédés pour lesquels l’argent investi dans la transaction n’a pas été récupéré en totalité. Par exemple une transaction qui rendrait 80% du montant investi serait comptabilisée dans le loss ratio. Ici c’est la régularité qui est jugée. Les sociétés de gestion vont rarement réaliser de très gros multiples capables de compenser les pertes sur d’autres transactions. Il est donc primordial que chaque transaction contribue à l’objectif de performance du fonds et ne perde pas d’argent.

M

Management fees

Frais de gestion perçus par la société qui gère le fonds.

MBI (Management Buy-In)

Opération de rachat d’une entreprise impliquant financièrement une nouvelle équipe de management, extérieure à l’entreprise rachetée (LMBI si levier bancaire).

MBO (Management Buy-Out)

Opération de rachat d’une entreprise impliquant financièrement l’équipe de management en place (LMBO si levier bancaire).

Millésime d’un fonds

Année où le fonds a réalisé son premier investissement. C’est un des critères de classification des fonds.

MOIC (Multiple on Invested Capital)

Il désigne le multiple sur fonds propres ou cash multiple. C’est un indicateur qui permet de mesurer la performance d’un investissement ou d’un fonds.

Un MOIC de 2x indique que pour 100 000€ investi, 200 000€ ont été retournés.

Contrairement au TRI, il ne prend pas en compte le temps écoulé pour atteindre le niveau de rendement.

Si la performance est réalisée en 5 ou 10 ans le MOIC sera donc toujours de 2x mais le TRI sera différent.

Multiple de valorisation

Il existe plusieurs types de ratios possibles pour évaluer une entreprise, suivant l’agrégat financier le plus pertinent pour étudier une entreprise donnée.

Dans la plupart des cas, les soldes intermédiaires de gestion utilisés sont le multiple de chiffre d’affaires, d’EBITDA (EBE) ou d’EBIT (REX).

N

Appelée parfois Valeur Liquidative en français pour les fonds commun de placement, elle désigne l’actif net du fonds divisé par le nombre de parts.

L’actif net se calcule en faisant la différence entre la somme de la valeur de ses participations à l’actif et au passif les dettes du fonds telles que les frais de gestion, les provisions pour le carried interest ou encore un endettement).

Cette NAV x par le nombre de parts détenues permet de connaître l’évolution de la valeur de son investissement. Elle est fournie trimestriellement par les fonds non cotés mais seule la NAV au 31/12 est auditée par un Commissaire Aux Comptes et a une valeur officielle.

O

OBO (Owner Buy Out)

Acquisition par le dirigeant propriétaire de la société. Celui-ci réalise une partie de son patrimoine tout en réinvestissant dans la holding de reprise de façon à rester un actionnaire de référence.

OBSA (Obligation à Bon de Souscription d'Actions)

Valeur mobilière donnant accès au capital, émise par la société et souscrite par un investisseur, se composant d’un titre de créance (obligation) et d’un bon de souscription d’action(s) de la société (BSA).

Options de souscription ou d'achat d'actions (Stock-options)

Type de droit d’accès au capital réservé aux salariés et aux dirigeants d’une société et de ses filiales, réglementé par le Code de commerce et bénéficiant d’un régime fiscal spécifique.

ORA (Obligations Remboursables en Actions)

Valeur mobilière donnant accès au capital, émise par la société et souscrite par un investisseur en capital, se composant d’un titre de créance (obligation), lequel sera remboursé à terme en actions de la société, et non en numéraire.

OpératiNG PARTNER

Salarié du fonds d’investissement dont l’activité est exclusivement dédiée à l’accompagnement opérationnel des sociétés dont le fonds est actionnaire. Il participe, aux côtés des équipes dirigeantes, à la conception et au déploiement de programmes de transformation, de structuration et de développement. Il joue un rôle clé dans la croissance des revenus, l’amélioration de la marge opérationnelle et l’expansion des multiples (excellence commerciale, stratégie de prix, ouverture et optimisation de nouveaux canaux de distribution, digitalisation des ventes ou des opérations…).

source : France Invest

Opération secondaire

Une opération secondaire est une opération par cession d’actions déjà existantes et sans émission de titres nouvellement créés par l’entreprise. Une opération secondaire n’apporte pas de nouveaux financements à l’entreprise, par opposition à une opération primaire.

On parle également d’opération secondaire dans le cas de cession de parts d’un fonds d’investissement par un investisseur avant le terme de la vie du fonds.

Opération Sponsor

Financement Mezzanine, structuré dans le cadre d’une opération majoritaire de capital transmission organisée par un fonds (dit « sponsor ») de capital transmission.

Opération Sponsorless

Financement Mezzanine et éventuellement en capital, structuré dans le cadre d’une opération de capital transmission secondaire dans laquelle l’équipe de management et les salariés prennent le contrôle capitalistique de leur entreprise à la faveur d’une nouvelle transaction.

P

Pacte d'actionnaires

Document complémentaire aux statuts de la société permettant aux actionnaires ou à certains d’entre eux d’organiser leurs relations au sein de la société (conditions de sortie, clauses de protection,…).

Il a l’avantage d’être confidentiel alors que les statuts sont accessibles à tous.

Part A

Parts qui bénéficient d’un rendement privilégié et d’un remboursement prioritaire.

Part B

Parts ordinaires qui donnent droit au paiement du Rendement Ordinaire B et à leur quote-part de la plus-value réalisée par le Fonds au-delà du Rendement Ordinaire B.

PIK

Payment In Kind, il s’agit du paiement des intérêts de la dette autrement que par du cash (en actions souvent).

PIPE (Private Investment in Public Equity)

Se dit lorsqu’une structure d’investissement investit dans une société cotée sur les marchés financiers dans un cadre relevant des usages du monde du capital-investissement (renonciation à la liquidité immédiate du marché boursier, engagement à moyen terme, accès privilégié aux informations de la société, participation aux décisions stratégiques).

PPP (Partenariat Public-Privé)

Les contrats PPP associent dans la durée acteurs publics et privés pour la fourniture d’infrastructures, d’équipements et de services publics associés. Des entreprises privées conçoivent, construisent, financent, maintiennent et parfois exploitent conjointement des équipements et infrastructures remplissant une mission de service public. En échange, elles perçoivent sur toute la durée du contrat des revenus provenant des entités publiques adjudicatrices, des usagers ou des deux.

PtoP (Public-to-Private)

Opération qui consiste à racheter le capital d’une entreprise cotée et à retirer cette entreprise de la cote.

Avec la diminution des cibles disponibles ces dernières années et la baisse du cours de bourse de certaines sociétés plusieurs opérations ont eu lieu.

Q

R

RVPI (Residual Value to Paid-In)

Valeur estimative du fonds divisée par les capitaux investis – il s’agit du taux de retour potentiel.

Ratio d’endettement ou LTV (Loan To Value)

L’utilisation de capitaux empruntés dans le but d’augmenter le rendement potentiel d’un investissement.

Le ratio d’endettement est le montant des capitaux empruntés net des liquidités divisé par la valeur des actifs bruts. Cette mesure est particulièrement utilisée en immobilier.

S

SLP (SOCIETE DE LIBRE PARTENARIAT)

Ce véhicule d’investissement a été créé afin d’offrir un cadre stable et adapté aux investisseurs étrangers dans des titres non cotés. Son accès est également réservé aux investisseurs dont la souscription est supérieure ou égale à 100 000€.

Contrairement au FPCI régit par un règlement, la SLP est encadrée par ses statuts qui contiennent les informations à destination des investisseurs.

En revanche elle bénéficie bien des mêmes avantages fiscaux à la sortie si les mêmes conditions de quotas et de durée de détention sont remplies. A savoir une exonération d’impôt (hors Prélèvements Sociaux) sur les plus-values et distributions s’agissant des personnes physiques et un taux d’IS réduit à 15% pour les personnes morales.

Spin-off

Création d’une entreprise nouvelle par une ou plusieurs personnes d’une société avec ou sans la complicité de leur employeur ou de leur ex-employeur.

Il implique ainsi la création d’une entité juridiquement et financièrement indépendante de la société.

Sponsor

Pour une opération d’investissement direct, il s’agit d’un investisseur financier majoritaire en fonds propres et quasi-fonds propres intervenant dans une opération de LBO.

Dans le cadre de fonds d’investissements, le sponsor est un des ou le premier investisseur du fonds. Il est aussi souvent actionnaire de la société de gestion du fonds.

SPV (SPECIAL PURPOSE VEHICLE)

C’est une structure juridique construite avec un objectif précis tel que l’acquisition d’une participation en private equity ou le financement d’un projet en infrastructures. Le SPV ne désigne pas une forme juridique spécifique qui peut varier en fonction du pays et de l’objectif pour lequel il est créé.

Success fee

Rémunération généralement perçue par l’intermédiaire financier mandaté pour réaliser une opération financière, en cas de réussite de l’opération.

T

Taux d'actualisation

Taux utilisé pour convertir des valeurs futures en valeurs actuelles.

Ce taux permet ainsi d’établir une comparaison entre valeur future et actuelle. Il dépend du taux de l’argent sans risque, de l’environnement économique d’une entreprise, de son risque financier et commercial,…

Dans un projet d’investissement, le taux d’actualisation retenu est le coût moyen pondéré du capital (coût moyen des fonds propres et de la dette).

Taux de capitalisation

Le taux de capitalisation représente le rapport entre les revenus perçus au titre de la location d’un immeuble et sa valeur vénale (valeur qui est définie par comparaison aux biens similaires disponibles sur le marché).

Taux de rendement prime

Il est calculé sur l’assiette formée exclusivement de biens jugés d’excellente qualité, qui constituent le marché dit «prime». Ces biens se situent dans les zones géographiques les plus recherchées et sont en parfaite adéquation avec les attentes des acheteurs, loueurs-utilisateurs.

Du fait de leur rareté, ces biens jouissent des taux d’occupation parmi les meilleurs du marché.

Le taux de rendement prime étant inversement proportionnel à la valeur de l’investissement, il est souvent inférieur à la moyenne, voire le plus bas.

Le taux de rendement prime permet ainsi à des investisseurs, notamment institutionnels (aversion au risque importante), d’appréhender la rémunération attendue d’un investissement sécurisé, pour ne pas dire couvert.

Le taux de rendement prime sert de référentiel ou d’étalon à nombre de professionnels et d’investisseurs. Il est le reflet de l’attractivité du marché, en comparaison avec le rendement des obligations d’état à 10 ans (OAT-10).

TRI (Taux de Rendement Interne) ou IRR

C’est le taux de rendement actuariel d’un investissement c’est-à-dire le taux d’actualisation tel que la valeur actualisée des flux positifs (dividendes intérêts et produits de cession) est égale à la valeur actualisée des flux négatifs (investissements).

Il s’agit de la mesure de performance utilisée pour les actifs non cotés pour tenir compte des appels et distributions étalés dans le temps.

Tour de table

Syndicat constitué entre plusieurs investisseurs pour réaliser un investissement.

TVPI (Total Value to Paid-In)

DPI + RVPI : il s’agit de la somme des taux de retour effectifs et potentiels.

U

V

W

X

Y

Yield

Revenus récurrents perçus, dans le cadre d’un financement. En dette privée il peut s’agir des intérêts ou pour les infrastructures de dividendes issus des redevances.

Z

Vous n’avez pas trouvé une définition ? Faites nous la demande pour l’ajouter ou consulter Le lexique | France Invest